Нацбанк обнародовал результаты обзора банковского сектора, которые подтверждают стабильность работы банков в ІV квартале 2022 года, невзирая на энергетический террор россии.

"Банковская система выстояла, быстро адаптировалась к работе в условиях полномасштабной длительной войны, является операционно устойчивой, ликвидной, прибыльной. Это удалось благодаря реформам, проведенным в предыдущие годы, усилиям самих банков, своевременным мерам и поддержке Национального банка. POWER BANKING - название нашего общего с банками проекта по непрерывности предоставления финансовых услуг - является метким определением стойкости банковской системы, ее возможности справиться со всеми вызовами и рисками, готовности и наличия финансового ресурса для восстановления страны после Победы", - отметила первый заместитель Председателя НБУ Екатерина Рожкова.

Количество действующих банков в Украине - 67 - за IV квартал не менялась. Вместе с тем 7 февраля 2023 года НБУ отнес банк "Форвард", который занимал 0.1% чистых активов сектора, к категории неплатежеспособных из-за неприведения финучреждением своей деятельности в соответствие с требованиями законодательства. За год количество банков уменьшилось на четыре небольших учреждения, в частности на два из них с государственным российским капиталом - в феврале 2022 года. За квартал структура сектора по группам банков не изменилась. В то же время за год часть государственных банков выросла на 3.9 п. п. и превысила половину чистых активов сектора - 50.6%.

Также сообщается, что за 2022 год банки сократили каждое пятое отделение. Преимущественно сокращались отделения и персонал в регионах, где велись или сейчас происходят активные боевые действия, а следовательно, спрос на банковские услуги ниже. Наибольшее сокращение состоялось в Харьковской и Донецкой областях, в Киеве и Херсонской области. Вместе с тем не во всех населенных пунктах сегодня обеспечивается предоставление банковских услуг. Государственные банки могут обеспечить инклюзию в этих населенных пунктах с помощью мобильных отделений.

|

|

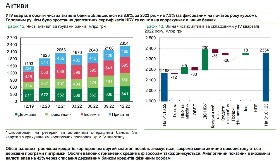

Объем чистых активов платежеспособных банков увеличился за IV квартал на 8.6%, за 2022 год - на 17.9% (на 8.6% по фиксированному на начало года курсом). Преимущественно наращивались объемы депозитных сертификатов НБУ и средств на счетах в других банках. Вместе с тем вложение в ОВГЗ за год незначительно сократились. Объемы чистых кредитов субъектам хозяйствования за IV квартал снизились: гривневых - на 6.7%, валютных - на 5.2% в долларовом эквиваленте. Снижение чистого корпоративного гривневого кредитного портфеля состоялось во всех группах банков. В то же время за 2022 год в платежеспособных банках чистые гривневые кредиты субъектам хозяйствования выросли на 0.5%, в валюте снизились на 23.9% в долларовом эквиваленте. Рост гривневого кредитного портфеля происходил прежде всего в сельском хозяйстве. Спрос на займы в дальнейшем подавлен, поэтому ключевым двигателем гривневого корпоративного кредитования будет оставаться государственная программа поддержки "Доступные кредиты 5-7-9%".

|

|

Объем чистого розничного гривневого кредитного портфеля в ІV квартале сократился на 12.6%, прежде всего в иностранных и частных банках. Основная причина - рост резервов под кредитные убытки. Кроме того, медленное новое кредитование не компенсирует погашения "старых" займов. Тенденция продолжается с начала полномасштабной войны - за год сокращение составило 32.7%. Финучреждения ускорили признание кредитных потерь в результате войны. В целом за квартал удельный вес неработающих кредитов повысился на 4.5 п. п. до 38.1%, за год - на 8.1 п. п. По итогам года прежде всего выросла часть неработающих кредитов физическим лицам - на 13.6 п. п., корпоративных кредитов - на 6.8 п. п.

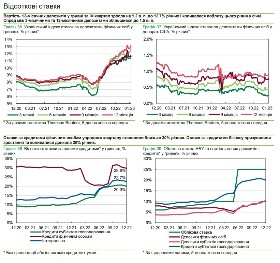

Банки повышали ставки по депозитам как физических лиц, так и бизнеса, а также работали над удлинением их срочности. В среднем стоимость 12-месячных депозитов физических лиц выросла на 1.2 п. п. до 12.7% годовых. Спред между трехмесячными и годовыми депозитами на конец квартала повысился до 1.5 п. п. сравнительно с 0.2 п. п. на конец сентября. Средняя стоимость средств бизнеса увеличилась до 10.5% годовых. Повышение норм обязательного резервирования будет побуждать банки пересматривать свою процентную политику на протяжении I квартала 2023 года.

|

|

Перспективы и риски. НБУ рекомендует банкам сосредоточиться на возобновлении кредитования и поддержке своих бизнес-моделей в условиях длительной войны. Кредитный риск в дальнейшем будет оставаться доминирующим для банков. НБУ в течение 2023 года проведет оценку устойчивости банков, по результатам которой будут определены сроки для восстановления банками капитала, а также графики отмены временных регуляторных послаблений. Большинство финучреждений смогут восстановить капитал благодаря будущим прибылям, однако ряд банков, вероятно, будет требовать поддержки акционеров. Также банкам рекомендовано больше внимания обращать на управление ликвидностью, в частности придерживаться процентной политики, которая будет стимулировать срочные вклады населения.

Детальнее смотрите в презентации от НБУ.

Нужно больше информации по этой бизнес-отрасли? Заходи в раздел "Отрасли экономики" в LIGA360. Все необходимые и актуальные документы - удобная структура. Попробуй прямо сегодня.